한국포스증권(구. 펀드슈퍼마켓)에서 운용하고 있던 연금저축계좌의 금액을 모두 미래에셋대우로 옮기고 오늘 공부를 통해 포트폴리오를 새로 구성하였습니다.

정보 공유차 작성해봅니다.

최종 추천 포트폴리오 (바쁜 분들을 위한 요약 정리)

- 주식 40%, 채권 60% 으로 분배

- 주식은 선진국 13%, 미국 나스닥 13%, 신흥국 14% 균등분배

- 채권은 단기하이일드 20%, 장기우량 40%

- 상황에 따라 채권 50%, 원자재 10% 가변적 운용

현재 포트폴리오

펀드슈퍼마켓에서는 채권6, 주식4 정도로 운영하고 있었는데 etf 를 구매할 수가 없어 몇주전 미래애셋대우로 이전하고 현재는 KBSTAR 미국S&P원유생산기업(합성 H) 에 10,000주 이상 집중 투자 중입니다.

'21년 1월 23일 기준, 제 수익률은 7.25%로 전일 대비 무려 3.2%나 빠졌으나 당분간 들고 갈 계획입니다.

2년 내 100% 수익률을 기대하고 있습니다.

포트폴리오 선정 기준

수수료가 저렴하고 즉시 매매가 가능한 etf 를 최우선적으로 고려하였습니다. 다만 채권etf의 경우에는 구매하고자 하는 etf 가 제 투자금 대비 금액이 높아 부득이 일부 펀드로 변경하였습니다.

채권 6, 주식 4로 구성하는 것이 원칙이나 상황에 따라 원자재를 편입할 수도 있고 이 경우 채권 5, 주식 4, 원자재 1로 비율을 잡았습니다.

연금저축계좌의 경우, 매매차익에 대한 수수료가 부과되지 않는 이점이 있기 때문에 종목은 무조건 해외 또는 파생으로 잡았습니다 (채권 제외)

주식형 포트폴리오

TIGER 미국나스닥100, TIGER 차이나CSI300, KODEX 미국FANG플러스(H), TIGER 차이나전기차SOLACTIVE, TIGER 글로벌4차산업혁신기술(합성 H), TIGER 미국S&P500, KINDEX 미국나스닥100, KODEX 한국대만IT프리미어 등등 유명한 여러 개의 ETF를 모두 검토 고려하였으나, 결론은 선진국, 신흥국, 미국에 균등하게 투자하는 것으로 결론내렸습니다.

당초 선진국, 신흥국 균등 분배하였으나 미국 나스닥을 버릴 수가 없어 3종목으로 결정하였습니다.

KODEX 선진국MSCI World - 보수 0.3%

모건 스탠리에서 발표하는 지수(MSCI, Morgan Stanley Capital International Index)를 기초로 하는 상품입니다.

23개 선진국의 중·대형주 약 1,600개 종목에 투자하는 ETF 로, 보수는 네이버는 0.36%으로 표시하고 있으나, 실제 운용사인 KODEX 홈페이지에 가면 0.3%로 표시하고 있으므로 0.3% 가 맞습니다.

나스닥만을 하는 것도 생각했습니다만, 미국 기술주가 너무 상승했다는 판단이 들어, 이 종목을 편입했습니다. 참고로 현재는 나스닥에 1위를 뺏겼지만, 과거 부동의 해외주식 ETF 자산 1위는 이 종목이었습니다.

기초지수 대비 시장가격은 늘 높았으며, 3년 수익률은 32% 내외입니다.

최근 급등한 미국 주식을 봤을 때 많이 미약해 보입니다만, 1년 10%의 수익률이면 충분하다는 생각도 해봅니다.

다음은 네이버 상의 정보 입니다.

KINDEX 미국나스닥100 - 보수 0.07%

미국 나스닥 시가총액 상위 100종목에 투자하는 ETF 입니다.

ETF 자체가 상장된지 몇개월 안됐기 때문에 시가총액은 그리 크지 않습니다.

하지만, KODEX 선진국과 다르게 분배금이 있으며 보수도 0.07%로 매우 저렴하기 때문에 선택하였습니다.

참고로 동일한 나스닥100에 투자하는 펀드의 수수료는 미래에셋대우 기준, 온라인 전용 상품은 0.95%, 오프라인 상품은 1.35% 입니다. 이는 ETF 대비시 약 14배와 20배 이므로 얼마나 펀드사가 수수료를 많이 부과하는 지 알 수 있습니다.

귀찮더라도 ETF를 해야하는 이유 입니다.

KB스타 미국 나스닥 100 인덱스 증권 자투자신탁(주식-파생형) C-Pe 0.95% - ETF 대비 14배

KB스타 미국 나스닥 100 인덱스 증권 자투자신탁(주식-파생형) C-P 1.35% - ETF 대비 20배

네이버 정보입니다.

ARIRANG 신흥국MSCI(합성 H) - 보수 0.5%

선진국 및 미국에만 투자하기 보다 추가로 투자할 곳을 찾다가 신흥국에 투자하기로 하였습니다. 인도, 베트남, 브라질 등 특정 나라를 선택해서 집중 투자해도 좋지만, 역시나 분산 투자 차원에서 신흥국 ETF를 선택하였습니다.

앞선 2개의 ETF와 다른 점은 H가 붙어있으므로 환율 위험을 상쇄하는 상품(환헤지 상품) 이라는 것입니다.

인터넷에는 환노출을 선호하는 사람들이 많은데, 전 개인적으로 환헤지 상품을 더 선호합니다.

보수는 0.5%이며, 선진국 ETF와 마찬가지로 모건스탠리에서 발표하는 MSCI 신흥국 지수를 추종합니다.

분배금을 지급하는 것으로 되어 있으나, 실제로 지급한 것은 2015년 110원이 유일하므로 기대하지 않는 것이 좋습니다.

투자국은 중국이 약 50%, 대만 11%, 한국 11% 순입니다. 그 외 인도, 브라질, 남아공, 러시아 등도 투자합니다.

최근 1년 수익률은 19.54%로 양호하나, 2014년 상장되었는데 설정 이후 수익률은 36.31%로 개략 연평균 5% 조금 넘기 때문에 수익률이 우수한 편은 아닙니다. 벤치마크 대비 수익률을 봐도, 벤치마크보다 늘 낮은 수준의 수익률을 보이기 때문에 운용을 잘한다고 생각하기는 힘듭니다. 물론 환헤지 비용 때문에 그런 것일 수도 있습니다만 신흥국에 투자할 수 있는 ETF가 사실 이것 외에는 없기 때문에 불가피한 선택이 될 수 밖에 없습니다.

이 ETF가 싫은 분들은 꼭 ETF만 고집하지 마시고 대안으로 펀드로 투자하는 것도 나쁘지 않습니다.

전 최종적으로 이 ETF 보다는 밑에 설명할 마이다스아시아리더스성장주연금증권자투자신탁(UH)(주식) Ce에 투자하기로 결정하였습니다.

채권형 포트폴리오

인터넷 상에는 TIGER 미국채10년선물, KODEX 미국채울트라30년선물(H) 등을 추천하고 있으나, 미국 금리는 하방은 막혀 있고, 상방은 뚫려 있어 상승 여력이 더 강하다고 생각되기 때문에 미국채는 매력이 떨어집니다.

그리고 사실 채권 ETF 부분에서는 KODEX 종합채권(AA-이상)액티브 ETF 가 진리입니다. 다만, 이 ETF는 10만원이 넘는 가격 때문에 연금저축계좌로 분산 투자하기에는 적합하지 않아 부득이 펀드로 알아봤습니다.

채권 펀드는 가장 유명한 것이 흥국멀티플레이증권자투자신탁4호[채권] 입니다만, 수익률 제고를 위해 교보악사Tomorrow장기우량증권투자신탁K-1(채권)ClassCP2e 와 TIGER 단기선진하이일드(합성 H) 를 선택하였습니다.

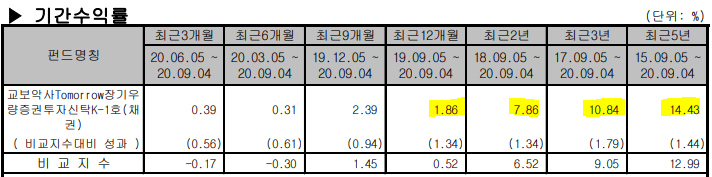

교보악사Tomorrow장기우량증권투자신탁K-1(채권)ClassCP2e - 보수 0.2395%

같은 1년 수익률인데도, 기준 시점을 언제로 하느냐에 따라 많은 차이를 보입니다.

미래에셋대우에서 보여주는 '21년 1월 기준 최근 1년 수익률은 2.86%이고, 운용보고서 상의 '20년 9월 기준 최근 1년 수익률은 1.86% 입니다.

1.86%라면 만족스럽지 않지만 채권형 중에는 대안이 없기에 선택할 수 밖에 없습니다.

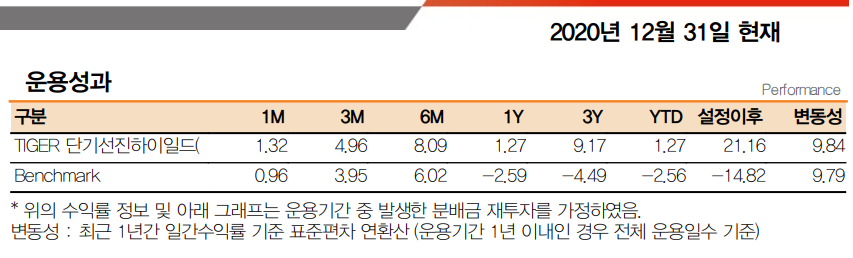

TIGER 단기선진하이일드(합성 H) - 보수 0.24%

펀드슈퍼마켓에서는 AB글로벌고수익증권투자신탁(채권-재간접형)을 위주로 투자하였는데, ETF 중에 유사한 것이 있어서 선택하였습니다.

하이일드(High Yield)란 고수익을 의미하며, 따라서 하이일드 채권이란 신용등급이 낮은 회사가 발행한 채권을 의미합니다. 망할 위험이 있는 회사가 발행한 채권이므로 약정 금리가 높을 수 밖에 없는 까닭입니다. 위험하다고 느낄 수도 있지만 대규모 경제 위기가 오지 않는 한 주식보다 안전하게 인덱스 주식만큼의 수익률을 올려주는 상품입니다.

코로나 이전까지는 하이일드 채권의 수익률이 상당했었는데 코로나 발병 후 회사가 망할 수 있다는 우려에 급락하였습니다.

네이버에는 총보수가 0.25%로 되어 있으나, 미래에셋 홈페이지와 운용보고서에 0.24%로 되어 있으므로 0.24%가 맞습니다.

기타

원자재 ETF

원자재는 ETF는 단순해서 본인이 원자재 종류를 선택하면 그냥 투자하시면 됩니다.

금, 은, 구리, 석유 등등이 있는데 전 석유 기업에 상당 부분이 투자되어 있기 때문에 당분간 원자재에 투자할 생각이 없습니다.

특이한 것은 휘발유 자동차의 매연 감축 촉매제로 쓰이는 팔라듐인데, 전기차가 보편화 되기 전까지는 환경 오염 문제 방지를 위해 수요 증가와 가격 상승이 있을 것이라는 예상이 있습니다.

전 구매할 계획 없습니다.

마이다스아시아리더스성장주연금증권자투자신탁(UH)(주식) Ce - 보수 1.175%

앞서 설명드렸던 아리랑 신흥국 ARIRANG 신흥국MSCI(합성 H)의 성과가 영 마음에 들지 않아 대안으로 찾은 펀드입니다.

보수는 2배 이상이지만 성과 또한 2배 이상입니다.

미래에셋대우에서 가입할 수 있는 클래스는 Ce 로 보수는 1.175% 입니다.

성과는 1년 69.92, 3년 84.24로 아름다운 수치를 보여 줍니다. 다만 설정 이후 수익률이 5년 수익률보다 낮으므로 중간에 수익률 하락이 꽤 있었다는 점을 유의하셔야 합니다.

벤치마크 초과 수익률도 우수하기 때문에 아리랑 신흥국 ARIRANG 신흥국MSCI(합성 H)보다 훨씬 운용을 잘하는 상품이라고 할 수 있습니다.

참고로 이 상품도 벤치마크는 모건 스탠리에서 발표하는 MSCI 아시아 지수를 추종합니다.

우리나라 대표기업인 삼성전자와 lg화학이 포함되어 있는 것이 주목할 만 합니다.

최종

주식 3개+1개, 채권 2개를 소개하였습니다.

아리랑 신흥국 보다는 마이다스아시아리더스로 마음이 기울어서 이것으로 투자하기로 결정하였습니다.

연금저축계좌는 연 400만원, 한달 33만원을 투자하는 것이 이상적이므로 주식 4, 채권 6 비율에 따라 주식에 13만원, 채권에 20만원을 투자하기로 하였습니다.

다만 ETF 가격을 고려하여, 매월 다음과 같이 투자계획을 세웠습니다.

KODEX 선진국MSCI World : 3주(16,880*3=50,640)

KINDEX 미국나스닥100 : 4주(11,345*4=45,380)

마이다스아시아리더스성장주연금증권자투자신탁(UH)(주식) Ce : 13만원 중 잔액 33,980원 (130,000-50,640-45,380)

TIGER 단기선진하이일드(합성 H) : 4주(12,230*4=48,920)

교보악사Tomorrow장기우량증권투자신탁K-1(채권)ClassCP2e : 20만원 중 잔액 151,080원 (200,000-48,920)

이러한 포트폴리오가 장기간 이어지면서 연금 계좌가 풍성해지기를 바라봅니다.

무엇보다 XOP 와 연동되는 원유생산기업 ETF가 성공했으면 합니다.

최종 정리

- 월 33만원 투자

- 13만원으로 KODEX 선진국MSCI World 3주, KINDEX 미국나스닥100 4주, 나머지는 마이다스아시아리더스성장주연금증권자투자신탁 구입

- 20만원으로 TIGER 단기선진하이일드(합성 H) 4주, 나머지는 교보악사Tomorrow장기우량증권투자신탁K-1(채권) 구입

- 집중 투자중인 KBSTAR 미국S&P원유생산기업(합성 H) 대박 기원

제 글이 도움 되셨다면 ♥공감+구독+SNS공유+α 꾹 부탁드리며, 궁금한 사항은 언제든 댓글 주세요 :)

'금융지식' 카테고리의 다른 글

| KBSTAR 미국S&P원유생산기업(합성 H) 219390 전액 매도('22년 4월) (0) | 2022.04.13 |

|---|---|

| 직구 배대지 사이트 비용 정리('22년 3월 기준) (0) | 2022.03.29 |

| 인생 100세 시대의 자산관리 (0) | 2022.03.06 |

| ETF 투자의 모든 것, 자산관리 이제는 ETF다 (0) | 2021.09.22 |

| 직구 할인 경유 사이트 Befrugal(비프루걸) 소개 (4) | 2021.01.18 |

| 국민 Easy pick 티타늄 신용카드 혜택 분석 (2) | 2021.01.17 |

| 스마일클럽 후기, 장단점 및 활용 극대화 방안 ('21년 11월 기준 보완) (10) | 2020.12.27 |

| 신한카드 Deep On Platinum+ (딥 온 플래티넘+) 완전 분석 (0) | 2020.11.28 |